個人事業主やフリーランスにとって、高額な国民健康保険料や、家族を扶養に入れられない悩みは切実です。

本記事では、マイクロ法人の設立なしで社会保険(厚生年金・健康保険)に加入できるサービス「ソロ・コンシェルジュ」の仕組みと費用対効果を徹底解説します。

結論として、一定の売上がある方なら、扶養の活用や将来の年金増額、傷病手当金などの保障により、サービス利用料を支払ってもトータルの手取りや生涯設計でメリットを得られる可能性が高いです。

具体的な料金シミュレーションや利用の流れまで網羅的に紹介します。

ソロ・コンシェルジュとはどのようなサービスか

近年、働き方の多様化に伴いフリーランスや個人事業主として独立する人が増えていますが、独立後に直面する大きな壁が「社会保険」の問題です。

会社員時代には当たり前だった保障がなくなり、将来への不安を感じる方は少なくありません。

「ソロ・コンシェルジュ」は、個人事業主やフリーランスであっても、会社員と同様に厚生年金や健康保険(社会保険)に加入できる環境を提供する画期的なサービスです。

本来であれば法人化しなければ加入が難しい社会保険のメリットを、個人事業主のまま享受できる仕組みとして注目を集めています。

個人事業主やフリーランスが抱える社会保険の悩み

独立した個人事業主の多くが加入するのは「国民健康保険」と「国民年金」ですが、これらは会社員の社会保険と比較して、保障内容や保険料の面でいくつかのデメリットや不安要素を抱えています。

特に、収入が増えるにつれて負担が重くなる構造は、事業拡大を目指すフリーランスにとって大きな足かせとなりかねません。

具体的に、多くの個人事業主は以下のような悩みを抱えています。

| 悩みの種類 | 具体的な内容とリスク |

|---|---|

| 保険料の負担感 | 国民健康保険料は所得に応じて高額になりやすく、全額自己負担であるため、売上が上がると手取りが圧迫される。また、扶養の概念がないため家族全員分の保険料がかかる。 |

| 将来の年金額 | 国民年金のみでは、老後に受け取れる年金額が会社員(厚生年金加入者)に比べて大幅に少なく、老後資金の自助努力が必須となる。 |

| 働けない時の保障 | 病気や怪我で働けなくなった際の所得補償である「傷病手当金」や、出産時の「出産手当金」が国民健康保険には原則として存在しない。 |

このように、「高い保険料を払っているのに保障が薄い」という構造的な問題が、フリーランスの経営と生活の安定を脅かす要因となっています。

特に、配偶者や子供がいる世帯主にとっては、扶養制度が利用できない点は家計への大きなダメージとなります。

ソロ・コンシェルジュが提供する解決策と仕組み

こうした個人事業主特有の悩みを解決するために生まれたのが、ソロ・コンシェルジュです。

このサービスを利用することで、個人事業主は法的なスキームに則り、厚生年金と健康保険への加入が可能になります。

ソロ・コンシェルジュの基本的な仕組みは、サービスの運営母体(一般社団法人等)と利用者が役員就任等の契約を結ぶことにあります。

これにより、利用者は形式上「法人の役員」としての立場を得て、その法人を通じて社会保険に加入するという形をとります。

個人事業主としての活動はそのまま継続しつつ、社会保険上の地位のみを切り替えるイメージです。

この仕組みにより得られる主な変化は以下の通りです。

- 国民年金から、将来の受給額が増える「厚生年金」へ切り替わる。

- 国民健康保険から、扶養制度や手当金が充実した「健康保険(社保)」へ切り替わる。

- 所得に応じた保険料設定ではなく、設定した報酬額に応じた定額の保険料となる。

つまり、ソロ・コンシェルジュは単なる保険の代理店ではなく、フリーランスが組織に属することで得られる「社会的信用」と「手厚い保障」を、独立した立場のまま手に入れるためのプラットフォームと言えます。

ご自身でマイクロ法人を設立して社会保険に加入する方法もありますが、設立費用や決算の手間、税務申告の複雑さを考えると、ソロ・コンシェルジュのような代行サービスを利用する方が、手軽かつ低コストで導入できるケースが多いのが特徴です。

▶ ソロ・コンシェルジュ

ソロ・コンシェルジュを利用する最大のメリット

個人事業主やフリーランスとして活動する中で、多くの人が直面するのが社会保険制度の壁です。

国民健康保険と国民年金だけでは保障が薄いと感じている方にとって、ソロ・コンシェルジュを活用して社会保険(健康保険・厚生年金)に加入することは、生活の安定と将来設計において極めて大きな利点があります。

ここでは、ソロ・コンシェルジュを利用することで得られる具体的なメリットを3つの観点から深掘りします。

扶養家族を社会保険に入れられる安心感

国民健康保険には「扶養」という概念が存在しません。

そのため、配偶者や子供がいる場合、家族全員分の保険料を支払う必要があり、世帯全体での負担額が大きくなりがちです。

一方で、ソロ・コンシェルジュを通じて社会保険(健康保険)に加入すれば、一定の収入要件を満たす家族を扶養に入れることが可能となり、扶養家族分の健康保険料はかかりません。

また、配偶者を扶養に入れることで、配偶者は国民年金の「第3号被保険者」となります。

これにより、配偶者自身の国民年金保険料の負担もなくなるため、家計全体の固定費を大幅に削減できる可能性があります。

| 比較項目 | 国民健康保険(個人事業主) | 社会保険(ソロ・コンシェルジュ) |

|---|---|---|

| 扶養の概念 | なし(全員が被保険者) | あり(被扶養者制度) |

| 配偶者の保険料 | 人数分支払いが必要 | 扶養内なら0円 |

| 子供の保険料 | 人数分支払いが必要 | 扶養内なら0円 |

| 配偶者の年金 | 国民年金保険料の支払いが必要(第1号) | 保険料負担なしで加入(第3号) |

将来の受け取り年金額が増える厚生年金への加入

フリーランスが加入する国民年金(基礎年金)だけでは、老後の受給額に不安を感じる方は少なくありません。

ソロ・コンシェルジュを利用することで、国民年金に上乗せする形で「厚生年金」に加入することになります。

これは、いわゆる年金の「2階建て」部分にあたります。

厚生年金に加入することで、将来受け取れる老齢年金の受給額が増えるだけでなく、万が一の際の保障も手厚くなります。

例えば、病気や怪我で障害が残った場合の「障害厚生年金」や、死亡した際に遺族に支払われる「遺族厚生年金」など、国民年金単独の場合よりも支給要件や金額が優遇されています。

将来への備えを投資商品だけに頼るのではなく、公的保障のベースアップを図れる点は大きな魅力です。

出産手当金や傷病手当金などの充実した保障

個人事業主にとって最大のリスクは、病気や怪我で働けなくなった瞬間に収入が途絶えてしまうことです。

国民健康保険には、原則として傷病手当金の制度がありません(※一部の組合国保などを除く)。

しかし、ソロ・コンシェルジュを通じて社会保険の被保険者となることで、会社員と同様の給付を受ける権利が得られます。

病気や怪我で働けない時の「傷病手当金」

業務外の病気や怪我で療養が必要となり、仕事ができなくなった場合、最長で1年6ヶ月の間、標準報酬月額の約3分の2に相当する金額が傷病手当金として支給されます。

入院や自宅療養で長期間稼働できない場合でも、最低限の生活費が保障されるため、安心して治療に専念することができます。

これは体が資本であるフリーランスにとって、最強のセーフティネットと言えるでしょう。

出産時の収入を支える「出産手当金」

女性のフリーランスにとって、出産による休業期間中の収入確保は切実な問題です。

社会保険に加入していれば、産前産後休業の期間中(産前42日、産後56日など)、給与相当額の約3分の2が支給される出産手当金を受け取ることができます。

また、出産育児一時金についても支給されるため、ライフステージの変化に合わせた働き方をサポートしてくれます。

ご自身でマイクロ法人を設立して社会保険に加入する方法もありますが、設立費用や決算の手間、税務申告の複雑さを考えると、ソロ・コンシェルジュのような代行サービスを利用する方が、手軽かつ低コストで導入できるケースが多いのが特徴です。

▶ ソロ・コンシェルジュ

ソロ・コンシェルジュの利用にかかる費用とシミュレーション

個人事業主やフリーランスがソロ・コンシェルジュのような社会保険加入サービスを利用する際、最も気になるのが「結局、いくらかかるのか?」という費用面です。

社会保険(健康保険・厚生年金)に加入することで得られる保障は手厚くなりますが、その分、毎月の支払額やサービス利用料が発生します。

ここでは、従来の国民健康保険・国民年金との比較や、サービス利用料を含めた実質的な手取り額の変化について、具体的なシミュレーションを交えて解説します。

目先の支払額だけでなく、将来受け取る年金額や扶養家族の保険料まで含めたトータルコストで判断することが重要です。

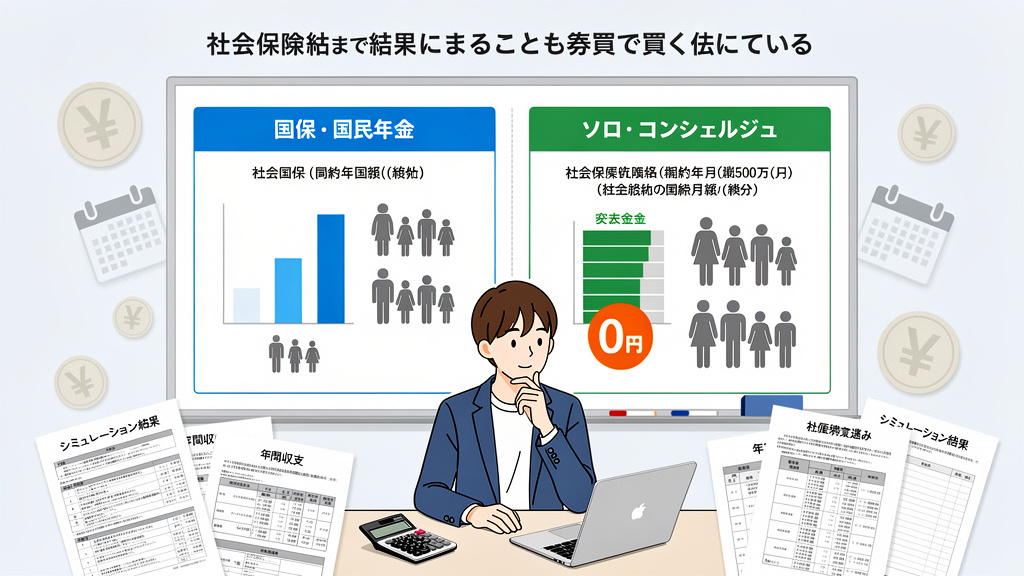

国民健康保険と国民年金との保険料比較

まず理解しておくべき前提として、ソロ・コンシェルジュを利用して社会保険に加入する場合、一般的な会社員とは異なり、健康保険料と厚生年金保険料の「事業主負担分」と「従業員負担分」の両方を実質的に自己負担するという仕組みになります。

一見すると負担が倍増するように見えますが、家族構成や所得によっては、国民健康保険(国保)を支払い続けるよりもメリットが出るケースがあります。

主な違いを以下の表に整理しました。

| 比較項目 | 国民健康保険・国民年金(個人事業主) | ソロ・コンシェルジュ(社会保険加入) |

|---|---|---|

| 保険料の決まり方 | 前年の所得に応じて決定(自治体により上限あり) | 設定した「標準報酬月額」に応じて決定 |

| 扶養家族の保険料 | 人数分だけ保険料が増加する(均等割など) | 扶養家族は何人いても保険料は無料(追加負担なし) |

| 年金の種類 | 国民年金(老齢基礎年金)のみ | 国民年金 + 厚生年金(2階建て) |

| 将来の年金受給額 | 定額(満額でも月額約6.5万円程度) | 現役時代の報酬額に応じて増額される |

特に大きな違いが出るのが「扶養家族」の扱いです。国民健康保険には扶養という概念がなく、妻や子供の人数分だけ保険料が加算されます。

一方、ソロ・コンシェルジュを通じて加入する社会保険(健康保険)では、要件を満たす家族を扶養に入れることができ、その分の追加保険料はかかりません。

そのため、配偶者や子供など扶養家族が多いフリーランスほど、保険料のトータルコストパフォーマンスは良くなる傾向にあります。

サービス利用料と実質的な手取り額の変化

ソロ・コンシェルジュを利用するには、社会保険料の実費に加え、サービスの運営元へ支払う「入会金」や「月額会費(システム利用料)」が必要です。

これらを加味した上で、手取り額がどのように変化するかをシミュレーションする必要があります。

費用の内訳と仕組み

利用者が負担する費用の構造は一般的に以下のようになります。

- 入会金:利用開始時にかかる初期費用。

- 月額会費:サービスを利用するための月々の固定費。

- 社会保険料:健康保険料 + 厚生年金保険料(労使折半の両方分)。

売上からこれらの経費と税金を差し引いた金額が、最終的な「手取り」となります。

多くのケースでは、国民年金・国保の時よりも月々のキャッシュアウト(支払額)は増える可能性があります。

コストシミュレーションの考え方

ここでは、年間の売上が一定ある個人事業主が、ソロ・コンシェルジュを利用した場合の収支イメージを比較します。

金額はあくまで目安ですが、構造的な変化に注目してください。

| 項目 | 個人事業主(国保・国民年金) | ソロ・コンシェルジュ利用(社会保険) |

|---|---|---|

| 健康保険料 | 所得に応じて高額になる可能性あり (家族分も支払い) | 標準報酬月額に基づく一定額 (家族分は0円) |

| 年金保険料 | 月額約1.7万円(固定) | 報酬比例(高くなるが将来の受取額増) |

| サービス利用料 | なし | 月額会費が発生 |

| 目先の手取り額 | 相対的に多い | 保険料と会費の分、減少する傾向 |

| 保障の価値 | 最低限(傷病手当金などは原則なし) | 手厚い(傷病手当金・出産手当金あり) |

シミュレーションの結果、月々の手取り額が数万円減るという結果になることも珍しくありません。

しかし、その差額は「消えてなくなるお金」ではありません。

その差額は、将来受け取る厚生年金の積み立てや、万が一働けなくなった時の傷病手当金という「安心」への投資に変わっています。

また、社会保険料は全額が所得控除の対象となるため、確定申告時の所得税・住民税の節税効果も期待できます。

単純な月々の支払額だけで比較するのではなく、「扶養家族の保険料削減効果」「将来の年金増額分」「働けないリスクへの備え」を含めた総合的な価値で判断することが、ソロ・コンシェルジュの利用を検討する上での重要なポイントです。

ご自身でマイクロ法人を設立して社会保険に加入する方法もありますが、設立費用や決算の手間、税務申告の複雑さを考えると、ソロ・コンシェルジュのような代行サービスを利用する方が、手軽かつ低コストで導入できるケースが多いのが特徴です。

▶ ソロ・コンシェルジュ

ソロ・コンシェルジュの利用をおすすめする人

ソロ・コンシェルジュは、フリーランスや個人事業主が社会保険(健康保険・厚生年金)に加入できる画期的なサービスですが、すべての個人事業主に適しているわけではありません。

現在の事業状況や家族構成、将来のライフプランによって、メリットの大きさは異なります。

ここでは、特にソロ・コンシェルジュの利用によって大きな恩恵を受けられる方の特徴を具体的に解説します。

配偶者や子供を扶養に入れたい方

ソロ・コンシェルジュを利用する最大のメリットの一つが、社会保険の「扶養」制度を活用できる点です。

国民健康保険と社会保険の大きな違いは、扶養家族に対する保険料の考え方にあります。

国民健康保険には扶養という概念がなく、配偶者や子供の人数分だけ保険料(均等割)が加算されます。

一方で、ソロ・コンシェルジュを通じて加入する社会保険(健康保険)では、一定の収入要件を満たす家族を扶養に入れることで、その家族分の健康保険料は発生しません。

そのため、扶養すべき家族が多い方ほど、トータルの保険料負担を大幅に軽減できる可能性があります。

| 比較項目 | 国民健康保険(個人事業主) | 社会保険(ソロ・コンシェルジュ利用) |

|---|---|---|

| 扶養の概念 | なし(全員が被保険者) | あり(被扶養者) |

| 配偶者の保険料 | 人数分支払いが必要 | 扶養内であれば0円 |

| 子供の保険料 | 人数分支払いが必要 | 扶養内であれば0円 |

| 国民年金(配偶者) | 第1号被保険者として納付が必要 | 第3号被保険者となり納付不要 |

特に、配偶者が専業主婦(夫)であったり、パート収入が扶養範囲内である場合、配偶者の国民年金保険料も第3号被保険者として免除されるため、家計全体での固定費削減効果は非常に大きくなります。

売上が安定している個人事業主

ソロ・コンシェルジュを利用する場合、サービス利用料や社会保険料(会社負担分含む)を自身の売上から賄う必要があります。

そのため、毎月の売上が安定しており、諸経費を差し引いても十分な手取りを確保できる方に利用をおすすめします。

社会保険に加入することで、将来受け取る厚生年金の増額や、傷病手当金・出産手当金といった保障が得られますが、目先の手取り額だけで見ると、売上規模によっては国民健康保険・国民年金のままの方が支出が少ないケースもあります。

給与所得控除による節税メリットを活かせるか

ソロ・コンシェルジュを利用すると、税務上は「給与所得者」としての扱いを受けることが一般的です。

これにより、個人事業主としての経費計上に加え、給与所得控除という概算経費のような控除枠が適用されるため、所得税や住民税の節税効果が期待できます。

売上が高いフリーランスほど、この給与所得控除による節税額が大きくなり、サービス利用料や社会保険料の負担を相殺できる可能性が高まります。

逆に、売上が少なく経費率が非常に高い事業者の場合は、メリットが出にくいこともあるため、事前のシミュレーションが重要です。

| 売上・所得状況 | おすすめ度 | 理由 |

|---|---|---|

| 売上が安定し高額 | ◎(非常に高い) | 給与所得控除の恩恵が大きく、社会保険料負担をカバーしやすい。 |

| 家族(扶養)が多い | ◎(非常に高い) | 家族分の保険料削減効果が、サービス利用料を上回る可能性が高い。 |

| 売上が不安定・低額 | △(要検討) | 固定費(利用料・社保料)の負担が重く、手取りが減るリスクがある。 |

このように、単に「社会保険に入りたい」という理由だけでなく、ご自身の事業収益と家族構成を総合的に判断することが、ソロ・コンシェルジュを賢く活用するポイントです。

ご自身でマイクロ法人を設立して社会保険に加入する方法もありますが、設立費用や決算の手間、税務申告の複雑さを考えると、ソロ・コンシェルジュのような代行サービスを利用する方が、手軽かつ低コストで導入できるケースが多いのが特徴です。

▶ ソロ・コンシェルジュ

利用開始までの流れと手続き

ソロ・コンシェルジュを利用して社会保険(厚生年金・健康保険)に加入するための手続きは、個人事業主の方が本業に集中できるよう配慮されており、非常にシンプルに設計されています。

複雑な役所への届け出や書類作成のほとんどをサービス側が代行してくれるのが大きな特徴です。

ここでは、問い合わせから実際に保険証が手元に届くまでの具体的なステップと、事前に準備すべき必要書類について詳しく解説します。

申し込みから加入完了までの5ステップ

利用開始までの大まかな流れは以下の通りです。

基本的にはオンラインと郵送でのやり取りで完結するため、わざわざ窓口へ出向く必要はありません。

| ステップ | 内容 | 目安期間 |

|---|---|---|

| STEP 1 | 無料シミュレーション・お問い合わせ | 即日 |

| STEP 2 | 個別説明・ヒアリング | 数日以内 |

| STEP 3 | 入会申し込み・書類提出 | 1週間程度 |

| STEP 4 | 加入審査・手続き代行 | 1〜2週間 |

| STEP 5 | 保険証到着・利用開始 | 手続き完了後順次 |

ステップ1:公式サイトからの無料シミュレーション・お問い合わせ

まずは公式サイトのフォームから、現在の売上や所得状況を入力し、国民健康保険・国民年金と比較してどれくらい保険料が変わるかのシミュレーションを行います。

削減メリットがあることや、手取り額の変化を確認した上で、お問い合わせフォームより申し込みの意思や相談希望を送信します。

ステップ2:個別相談・サービス説明(オンライン面談)

担当コンシェルジュより連絡があり、サービスの詳しい仕組みや規約についての説明を受けます。多くの場合はZoomなどのオンライン会議ツールや電話で行われます。

ここで、扶養家族の加入条件や、具体的な報酬支払いのスキームについて疑問点を解消しておきましょう。

自身の事業状況にマッチするかどうかを判断する重要なステップです。

ステップ3:入会申し込みと必要書類の提出

サービス内容に納得できたら、正式な入会申し込みを行います。

契約書への署名・捺印を行い、本人確認書類などの必要書類と合わせて提出します。

最近では電子契約に対応しているケースも増えていますが、原本が必要な書類については郵送対応となります。

不備があると手続きが遅れる原因となるため、慎重に準備しましょう。

ステップ4:社会保険加入審査と手続き代行

提出された書類に基づき、ソロ・コンシェルジュ側で運営団体の役員や従業員としての加入審査および登録手続きが行われます。

その後、運営事務局が年金事務所や健康保険組合への届け出を代行します。ユーザー自身が年金事務所へ行く必要は一切ありません。

ステップ5:健康保険証の受け取り・サービス利用開始

手続きが完了し、健康保険組合から保険証が発行され次第、登録住所へ簡易書留などで郵送されます。

保険証が手元に届いた時点で、正式に社会保険への切り替えが完了となります。

その後は、毎月のサービス利用料と保険料を支払うことで継続的に保障を受けることができます。

手続きに必要な書類と事前準備

スムーズに加入手続きを進めるために、あらかじめ以下の書類を準備しておくと良いでしょう。

特に扶養家族がいる場合は、所得証明などの追加書類が必要になることがあります。

| 必要書類のカテゴリー | 具体的な書類例 |

|---|---|

| 本人確認書類 | 運転免許証、マイナンバーカード、パスポートの写しなど |

| 事業の実態確認書類 | 開業届の写し、直近の確定申告書、請求書や契約書の控えなど |

| 決済関連書類 | 会費・保険料引き落とし用の口座振替依頼書、クレジットカード情報 |

| 扶養家族に関する書類 | 配偶者や子供のマイナンバー、課税(非課税)証明書、在学証明書など(該当者のみ) |

| 年金関連 | 基礎年金番号がわかるもの(年金手帳やねんきん定期便など) |

※必要書類は個人の状況や加入時期によって異なる場合があります。必ず担当者の案内を確認してください。

加入手続きにかかる期間の目安

申し込みから保険証が手元に届くまでは、通常最短で2週間から1ヶ月程度かかります。

特に3月や4月などの年度替わりの時期は、年金事務所や健康保険組合の窓口が混雑するため、発行までに時間がかかる傾向があります。

現在加入している国民健康保険の脱退手続きは、新しい社会保険証が届いてから行う必要があります。

空白期間を作らないためにも、余裕を持ったスケジュールで早めに申し込むことをおすすめします。

もし病気や怪我で通院の予定がある場合は、事前に担当者へ相談し、保険証が届くまでの対応方法を確認しておくと安心です。

ご自身でマイクロ法人を設立して社会保険に加入する方法もありますが、設立費用や決算の手間、税務申告の複雑さを考えると、ソロ・コンシェルジュのような代行サービスを利用する方が、手軽かつ低コストで導入できるケースが多いのが特徴です。

▶ ソロ・コンシェルジュ

まとめ

ソロ・コンシェルジュは、社会保険の負担や保障内容に不安を抱える個人事業主・フリーランスにとって、厚生年金や健康保険への加入を実現する有効な解決策です。

最大のメリットは、配偶者や子供を扶養に入れられる安心感に加え、将来の年金受給額の増加や、傷病手当金・出産手当金といった手厚い保障が得られる点にあります。

サービス利用料は発生しますが、所得や家族構成によっては、国民健康保険と国民年金を支払い続けるよりもトータルの負担を抑えられる可能性があります。

まずは自身の状況でどれだけのメリットがあるか、シミュレーションを行って検討してみることをおすすめします。